发布日期:

“闹退”多得三四成 各种麻烦找上门

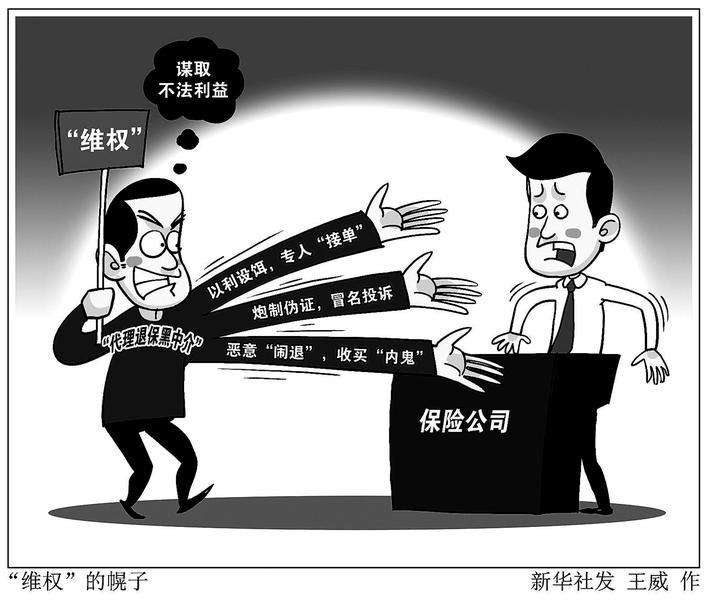

●“维权”的幌子 新华社发 王威 作

●“维权”的幌子 新华社发 王威 作 新华社记者 王淑娟 潘清

7月8日,中国保险行业协会向保险机构及保险消费者发布防范“代理退保”有关风险提示。早在2019年下半年,深圳、广州、江苏等地监管机构就已提示,警惕部分机构和个人打着“维权”幌子侵害谋取不法利益。

新华社记者追踪发现,当前仍有不少“代理退保黑中介”藏身网络平台,他们以“高额退款”设饵诱客,炮制证据、恶意“闹退”,严重扰乱保险市场正常经营秩序,对消费者财产和个人信息安全造成重大威胁。

手续费30%至50%“闹退”套路多多

记者了解到,当前受疫情影响,部分保险消费者现金紧张,退保需求增加。但根据保险法规定,犹豫期过后,消费者只能退取保单的“现金价值”,比起已交保费,金额往往大打折扣。但在实际操作中,若保险公司或保险销售人员在销售过程中存在一定的过错,保险公司会向消费者全额退费。看准了消费者希望多退保费,保险公司又往往因害怕投诉而妥协,“代理退保”乱象因此频发。

“服务全国、支持各类险种,不成功不收费”“你自己只能退10%,找我100%全额退保”……

记者在淘宝、闲鱼等网络平台上发现仍有不少标注“保险维权”“退保咨询”的店铺。记者以“退保”为由联系了其中多家,摸清了他们的“经营”套路。

第一步:以利设饵,专人“接单”。“我们是职业的中介公司,团队里有律师也有保险公司的人,有专门的技术和方法协助退保。”一家代理退保店铺工作人员声称,记者所咨询的一份交了3年、保费共计3万元的保单如果交由他们退保,能够全额退款。收取30%代理费后,记者仍能够退得21000元左右,是正规退保所得的4至5倍。

记者发现,为加大接单力度,此类网店多会发布一批所谓“成功退保案例”,包括保险公司的退款短信、客户的答谢短信等,以此吹嘘自身实力。

“代理费通常是退保金额的30%至50%。”曾从事代理退保业务的丁女士向记者透露,其实大部分实际退保业务会被转给其他团队,网店接单方从中抽取代理费20%左右的佣金。

第二步:炮制伪证,冒名投诉。“我们团队的业务员会以你的身份去办理退保。”某代理退保人员要求记者更新保单上的绑定手机号后,将实名新号手机卡交出,由他们冒名记者办理退保。

记者表示担心找不到理由全额退款。多家代理退保网店经营者“安慰”称,只要记者愿意配合,“证据都可以做”“比如重新找保险公司的业务员聊天,故意引导对方说出一些不利陈述,如高利率、返现、送礼品之类的。直接用手机软件也可以伪造聊天记录,制造出保险机构存在违规的情节。”

第三步:恶意“闹退”,收买“内鬼”。记者了解到,在通过“钓鱼录音”“炮制伪证”获取一定“把柄”之后,代理退保人员就会通过聚众投诉、反复投诉等恶意方式向金融监管部门、保险公司实施“闹退”,逼迫保险公司全额退保。

丁女士告诉记者,为增大“闹退”成功率,代理退保团队还会“重金”收买保险公司离职业务员充当“内鬼”,让他们诱导之前接待的客户要求退保,并指导他们获取对保险公司不利的证据。“离职保险销售介绍客户给我们,并主动承认之前有销售误导的,我们给他提成代理费的25%。”

“闹退”背后潜藏诸多风险

专家提醒,轻信不法分子可能在财产和个人信息安全方面吃大亏。

有消费者郭女士反映自己上当受骗,她在向一家名为“易达在线”的平台缴纳了4988元的代理退保手续费后不久就再也无法联系上平台。

据广东省保协消息,广州一名消费者通过名为“代理全额退保”微信号委托声称可“7天成功办理100%退保”的“代理退保”人员办理业务。该人员收取消费者保单原件、身份证复印件、银行卡复印件和网银密码、新手机卡之后,又收取其保证金1000元、材料费100元,并约定事成之后再收取退费金额的30%作为代理费。可不久后消费者再联系该人时,发现已无影无踪。

记者从一些“代理退保”商家了解到,他们往往还从事信用卡套现、高利贷等非法活动。通过“索要抵押”“业务需要”名目,他们将消费者的保险合同、身份证、银行卡、实名制手机卡等重要个人信息资料弄到手中,用以从事多种不法行为,导致消费者面临巨大风险。

还有“代理退保”人员为牟利,罔顾消费者利益,甚至有消费者想终止业务时,遭到他们堵门威胁,胁迫其配合“闹退”赚钱。

记者还探知,部分“代理退保”人员设计诱骗、怂恿消费者以退回的保金购买虚假“高收益金融产品”骗取钱财的情况也时有发生。

打击“代理退保”乱象需提升保险行业服务质量

今年以来,银保监会及多地行业监管机构均着手整治“代理退保”黑产链条,但相关活动仍在部分网络平台上活跃,还出现一些新苗头。

一名资深保险从业者告诉记者,当前“代理退保”从人身保险领域向个人信用贷款保证保险领域迅速蔓延。这将更易导致消费者形成征信不良记录或被列入“黑名单”,进而对其未来的贷款、出行、就业和任职等产生不良影响。

“因订单量暴增,现招收两名学员,想上车的抓紧了,包教包会包赚钱。”另外记者还发现,有部分“代理退保”团队在大肆招揽学员和下级代理,有的甚至在上海陆家嘴的高端商务楼租赁办公室活动。

专家认为,“代理退保”乱象屡禁不止在一定程度上反映出保险行业在保障消费者利益和消费者教育方面存在改进空间。

多地银保监会发已文敦促保险企业完善保险购买程序中关键步骤录音录像制度。平安人寿相关人士表示,将对内治理销售纠纷源头问题,杜绝投诉隐患,从制度优化、流程管控、风险排查以及人员培训等方面开展全方位的销售品质治理,强化合规经营。对外加强消费者风险提示和消保教育,强化公司官方投诉渠道的宣传,引导消费者从正规渠道理性维权,切实维护消费者权益。

国务院发展研究中心保险研究室副主任朱俊生表示,治理“代理退保”乱象的关键是理顺其中的利益关系。除警示消费者外,保险公司更应该承担起服务和管理的主体责任,提升营销员专业品质,提升针对消费者的服务质量与保障力度。